Alibaba, možná že podceněná firma

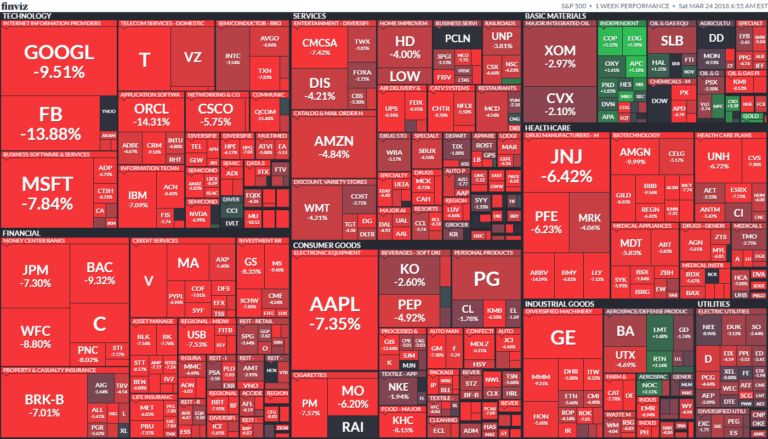

Poslední výprodeje v technologickém oboru zasáhly také přední internetové B2B (a dnes již i B2C) tržiště: Alibaba.com. Ceny poklesly na úrovně, které se blíží nedávným supportům. Alibaba je v podstatě stroj na peníze, má k dispozici...