Rizika a možné šoky 2011

Před rokem jsem psal, že rok 2010 odstartuje druhé kolo krize. Díky enormnímu úsilí, včetně mohutné propagace a rotačkám na plný výkon, se centrálním bankéřům podařilo krizi odsunout. Odsunout, ne však zažehnat. Rok 2010 nebyl návratem k normálu, jak to někteří vykládají. Co nás čeká?

Rok 2011 bude rokem nemilosrdným, rokem rozjezdu druhé vlny krize, kdy vypuknou měnové a obchodní války. Budeme svědky série šoků, které zboří stávající pilíře globálního ekonomického uspořádání. Půjde o již beztak podminovaný dolar, o poptávku po amerických vládních bondech, o opětovné problémy bank s aktivy a o rostoucí problémy eurozóny, včetně problémů některých členských zemí s financováním. Investoři si naplno uvědomí, že nemohou čekat plné splacení závazků ani USA, ani evropských zemí.

Média mají obrovskou moc a nikdo by neměl zapomínat na jejich koncentrovanost a vlastnictví. Když čteme finanční rozbory nebo se dozvídáme o snížení ratingu nějaké země, mějme na paměti, že:

- Žádné významné finanční médium není původem z eurozóny – jsou buď z USA, nebo z Velké Británie

- Všechny největší světové ratingové agentury jsou původem z USA

Co je největším rizikem z pohledu USA?

Je jím riziko, že dolar přestane plnit funkci rezervní měny a stane se měnou jako každá jiná. Spojené státy by tak přišly o výhodu shrnutou do slov „Dolar je naše měna, ale váš problém“. Země označované jako BRIC (a zapojují se i další) začínají pracovat na paralelním systému bez využívání dolaru jako prostředku směny. Pracují přímo s národními měnami. Pokud k podobným krokům přistoupí více zemí, může to zvrátit stávající politiku neomezeného pohybu kapitálu. Svět se v extrémním případě může vrátit k praxi před a těsně po druhé světové válce, kdy se pro obchod a finanční transakce používaly rozdílné měnové kurzy. S velkou pravděpodobností by následně došlo i k dalším změnám v hlavních finančních mezinárodních organizací typu MMF či Světová banka a spolu s tím i k ještě většímu zmenšení vlivu USA i Evropy v těchto organizacích.

To je však něco, čemu chtějí Spojené státy za každou cenu zabránit. Tlaky USA na Čínu ohledně revalvace měny v loňském roce začaly „náhodou“ přesně v okamžiku, kdy Čína přestala masívně nakupovat americké státní obligace. Takové náhody se nedějí.

K tomu budou USA bojovat s vlnou bankrotů jednotlivých států a municipalit. Enormní odpisy amerických bank, spojené s problémy municipalit, kulminací další vlny změn podmínek Option ARM hypoték a dalších úvěrů, budou tím relativně nejsnáze řešitelným problémem. Lze jej řešit částečným či plným znárodněním bank (i když investorům držící akcie bank se to jistě líbit nebude). Nechat zkrachovat banky de iure (jako Lehman Brothers) si dnes nikdo nedovolí.

Mnohem větším rizikem bude nefungování municipalit z důvodu nedostatku financí a s tím spojené riziko občanských nepokojů. Výsledkem může být dlouho nepoznaná politická nestabilita. Dopad na dolar či americké vládní bondy by byl dramatický.

Ratingové agentury budou co nejvíce oddalovat snížení ratingu USA. Udělají to, až skutečně nebude vyhnutí, ačkoliv v případě jiné země by rating snížily již dříve.

Jak je na tom Evropa?

Také Evropa se v roce 2011 octne ve velkých problémech. Není daleko doba, kdy zkrachuje první členská země EU, a tou zemí podle všeho bude Řecko. V současné době probíhají jednání o restrukturalizaci řeckého dluhu (de facto bankrotu Řecka). Podle připravovaného plánu by věřitelé měli přijít o 35% hodnoty svých pohledávek s tím, že zbylé pohledávky budou převedeny na pohledávky s třicetiletou splatností. Ztráty investorů včetně bank se budou počítat v desítkách miliard. To signalizuje zásadní obrat v přístupu, podobný návrh by byl ještě loni na podzim smeten pod stůl jako bláznivý.

Dalším epicentrem problémů bude Španělsko. Uvědomme si, že Španělsko je dvakrát tak velké jako Řecko, Irsko a Portugalsko dohromady. Kdo mu pomůže? Nikdo. V evropském záchranném fondu totiž podle všeho nebude dostatek peněz – poznámku na toto téma jsem publikoval již koncem listopadu minulého roku.

Co bude výsledkem? Přiblíží se rozdělení eura na dvě měny. Na „severní euro“, které bude měnou v Německu, Rakousku, Beneluxu či Finsku a na stávající euro platné ve zbytku dnešní eurozóny. Nová měna pak vůči stávajícímu euru výrazně posílí. Termín rozdělení? Ve výše zmíněném článku se mluví o červnu 2011. Protože takové projekty většinou mají zpoždění, přikláním se spíše k druhému pololetí letošního roku, možná k prvnímu pololetí roku příštího. Pokud by ještě navíc „severní“euro opravdu obsahovalo zlatou složku, jednalo by se o revoluci ve světových financích.

Pokud se vám zdá rozpad eura nadsazený, doporučuji přečíst současný názor jednoho z jeho architektů – německého ekonoma Otmara Issina. Najdete ho zde:

Nezapomeňme, že do situace v Evropě stále významněji promlouvá Čína. Čína totiž vystupuje pro země EU v problémech jako věřitel poslední instance a snaží se ze stávající situace vytlouct co největší kapitál. Pomohla Řecku, nyní pomáhá Španělsku, další na řadě bude zřejmě Itálie. Skupuje evropské obligace a elegantně se tím zbavuje amerických obligací. Čína se tak dostává zadními vrátky do EU, míří na evropská hmotná aktiva. Získává postupně poltickou moc ajejí vliv na rozhodování evropských politiků poroste.

O občanských nepokojích v USA jsem psal již výše. V roce 2011 můžeme očekávat významné občanské nepokoje i v Evropě, výrazně větší než ty v roce 2010.

Je (geo)politika podceňovanou globální hrozbou?

Ano. Globální politické riziko nabývá na síle a je typickým případem černé labutě. Ještě před pár týdny se o Egyptě a Tunisu mluvilo zejména v souvislosti s dovolenou. Lidé v ČR si musí uvědomit, že situace v Tunisu a Egyptě se jich týká nejen v případě, když se mluví o výběru či rušení dovolené. Aktuální růst cen ropy mírně nad 100 dolarů za barel je tou nejmírnější reakcí.

Situace v Tunisu a Egyptě může být jednou velkou rozbuškou. Nejen pro severní Afriku, ale pro arabský svět jako celek. V případě přesunutí nepokojů do Saúdské Arábie se máme na co těšit. Možná si tyto režimy nyní uvědomují, že ochranná ruka USA se stahuje a moc jim nepomůže. Pád prozápadních režimů v arabských zemích by měl velké ekonomické dopady. Ceny ropy by zřejmě reagovala skokem o desítky dolarů vzhůru. Zároveň by to mohlo otřást i dolarem. Situaci lze přirovnat k situaci ve východní Evropě v roce 1989, kdy bývalý Sovětský Svaz přestal nad komunistickými režimy držet ochrannou ruku. Ty se pak během pár týdnů sesypaly jako domeček z karet.

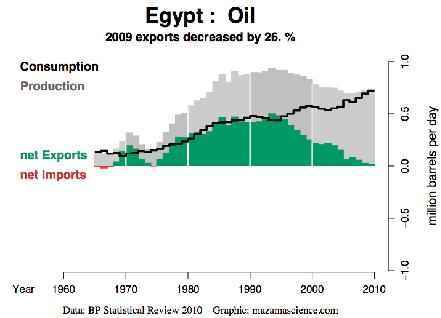

V souvislosti s Egyptem jsem narazil na zajímavé údaje. Nepokoje v Egyptě nastaly přesně v době, kdy tam výrazně stouply ceny potravin a kdy se Egypt změnil ze země exportující ropu na zemi ropu dovážející. Díky příjmům z exportu ropy si Egypt mohl dovolit dotovat ceny některých potravin a prodávat doma ropné produkty za dotované ceny. To již nyní nemůže. Právě rostoucí ceny mohou být faktorem v pozadí nepokojů. Následují graf z dílny Agorafinancial je výmluvný, čistý export ropy loni spadl na nulu.

Egypt je důležitý z hlediska globálního obchodu. Má pod kontrolou Suezský průplav, který je spojnicí pro obchod mezi Evropou a Asií. Suezem prochází 8% světového obchodu, výrazně zkracuje dobu nutnou pro přepravu ropy z Blízkého východu do Evropy či USA. Další důležité země pro světový obchod jsou Írán kontrolující Hormuzský průliv (40% světového obchodu s ropou) a Jemen kontrolující vstup do Rudého moře (dalších téměř 10% obchodu s ropou).

V případě Íránu, Jemenu a dalších arabských zemí je ve hře navíc národnostní faktor. Jde o složení obyvatelstva – šíité a sunnité. Tato staletí přetrvávající nevraživost může mít nedozírné důsledky a zaslouží si detailnější rozbor. Ten budu publikovat během pár týdnů.

Trhy drahých kovů

Drahé kovy se letos dostanou na titulní stránky novin. Jedním z důvodů budou nové rekordní ceny zlata a stříbra. Neméně závažným důvodem pro palcové titulky mohou být informace o podvodech na těchto trzích, o nedostupnosti fyzického kovu či o nekrytí ETF skutečným kovem, ale pouze deriváty. Zde by hrozil velký dopad na banky, zejména na největší hráče jako jsou JP Morgan nebo HSBC.

Podle dostupných informací od Jamese Turka či Jima Rickardse, které lze považovat za insidery na trhu drahých kovů, dělají švýcarské banky obstrukce lidem, kteří si chtějí vyzvednout i nepříliš velké objemy fyzického zlata i stříbra, které pro ně banky nakoupily. To samo o sobě je pro mne velmi silným signálem o problémech na trhu drahých kovů. Investoři by měli kupovat drahé kovy a sami si je skladovat (i kdyby k tomu využili bankovních bezpečnostních schránek).

Hejno černých labutí

Před dvěma měsíci jsem psal o hejnu černých labutí. Podle mne stojí za to si labutě připomenout. O bankách, drahých kovech či nepokojích jsem již psal výše. Odkud mohou další labutě přiletět?

Černá labuť může vylétnout z vládního sektoru. Bude to něco, co vlády nebudou schopny ustát. Může to být například masivní výprodej státních bondů nebo investoři mohou přestat kupovat státní obligace některé země a tím ji odstavit od financování. Na každou aukci obligací Portugalska nebo Španělska je pohlíženo jako na referendum o důvěře. Stačí jedna nepovedená aukce a už se to celé veze.

Na měnové trhy může vtrhnout černá labuť, třeba ve formě rozpadu eura, jednorázové devalvace dolaru o desítky procent nebo třeba úplně jiné struktury mezinárodních financí (včetně uvedení zlata zpět do měnového systému).

Již před rokem jsem psal o labuti ze zemědělství, ta trvá. Je možné, že za rohem sedí riziko potravinové krize. Objevují se nezávislé analýzy ukazující možnost významné neúrody. Pokud by došlo k problémům v této oblasti, byly by problémy bank procházkou růžovým sadem. Stejně tak i nadále krouží labuť spojená s velkým teroristickým útokem.

A další? Občas prosakují zmínky o chystaném velkém mezinárodním soudním tribunálu se špičkami globálních financí. Nedávná zpráva v USA o původcích krize může být jen testovacím balónkem. Stejně tak se objevují zprávy, že TARP nebyl uváděných 700 mld. USD, ale že přesahoval 10 biliónů USD. Pokud by se jedno nebo druhé potvrdilo, dopad na trhy bude drastický.

Investice

Jak by se měli zachovat investoři? Od minulého roku se moje přesvědčení výrazněji nezměnilo. I nadále si myslím, že pro nejbližších 5-10 let by investoři měli zapomenout na strategii „Kup a drž“. Nutností zůstává aktivnější správa investic. Investoři by nadále neměli zapomínat ani na vytvoření pojistky pro nejhorší variantu – něco jako havarijní pojistka na auto. Čas na reakci po případných událostech bude velmi omezený, pokud vůbec nějaký.

Jaké investice se jeví jako perspektivní? V první řadě jde o akcie firem z oblasti drahých kovů a energií, následované firmami ze zemědělství. Preferuji menší a střední firmy, vývoj cen jejich akcií je dán vývojem fundamentů konkrétní firmy a jen z menší části je ovlivňován vývojem ekonomiky.

Co se týče pojistky, tu vidím stejně jako před rokem v investování nevelké části portfolia do fyzických kovů – zlata a stříbra. Slovo „fyzických“ zdůrazňuji – žádné certifikáty, ETF, opce apod.