Je úroveň zadlužování pří nákupech akcií zdravá?

Po posledním zasedání amerického Fedu v tomto týdnu je zřejmé, že banka bude v tuto chvíli pokračovat ve svém QE programu a to podporuje riziková aktiva jako akcie v případných dalších nárůstech. I když jsme ve vyhlašovací den mohli zaznamenat určitý pokles, tak se doposud nejedná o nic výrazného. Říjnový závěr banky je oproti předchozímu o něco více pozitivní v očekávání do budoucna a svým způsobem se jedná o naznačení možného začátku omezovní (tapering) QE od března, respektive banka se tímto možná snaží usměrnit výrazný nárůst akciového trhu prostřednictvím takzvaného jawboningu. Udržování nízkých sazeb v kombinaci s nízkými inflačními tlaky z důvodu zaměstnanosti pod potenciálem (nízká nákladově tlačená inflace) a klesajícími cenami komodit vytvářejí prostředí pro zvýšené rizikové chování. Navíc poslední údaj o inflaci v eurozóně, která rostla v říjnu o 0,7% meziročně, což je značně pod 2% inflačním cílem ECB a nejnižší nárůst od r. 2009. A tak trh začal kalkulovat s možným snížením klíčové refinanční úrokové sazby v EMU o 0,25%-ních bodů v prosinci, což by přidalo k danému stavu rizkovějěšího chování. Pozitivní zprávou je, že banky v Evropě podle průzkumu ECB za III. kvartál, očekávají zvýšenou aktivitu v půjčkách firmám. Riziková aktiva jako akcie mají tedy v tomto prostředí v tuto chvíli zelenou, ale začínají se objevovat postupně jisté otazníky. Velice patrný pak byl například v ten samý den jako zasedání Fedu, vývoj cen akcií firmy Facebook, která vyhlašovala výsledky po zavření trhu a v after-market senaci jsme mohli být svědky nárůstu přes 10%, aby pak následně korigovala do mínusu a další den opět prudce do plusu. Co způsobuje pohyby jako toto? Jedním z vysvětlení je poslední fenomén, o kterém se zde v USA velmi diskutuje a to úroveň zadlužení pří nákupech akcií, tak zvané nakupovaní akcií jako onen Facebook či Tesla, apod. na margin. To zamená zčásti hotovost a zčásti půjčka od brokerské firmy.

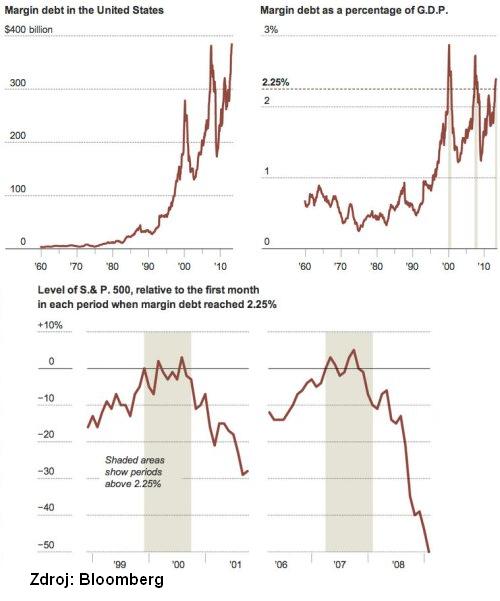

Podle posledních údajů newyorské burzy NYSE dosáhl objem půjčených prostředků na nákup akcií více jak 400 miliard USD, což představuje hodnotu přes 2,25% amerického HDP. Podle tohoto relativního poměru k produktu pak posledně, kdy takové procento bylo dosaženo bylo v letech 2000 a 2007, to znamená těsně před následnými výraznými propady, například u indexu S&P 500 přes 40% v letech 2001-2002 respektive přes 50% v letech 2008-2009. Pohlédněme graficky na vývoj absolutního dluhu při nákupu akcií, jeho poměru k HDP a níže následného vývoje akciového indexu po dosažení dané úrovně v nedávné minulosti:

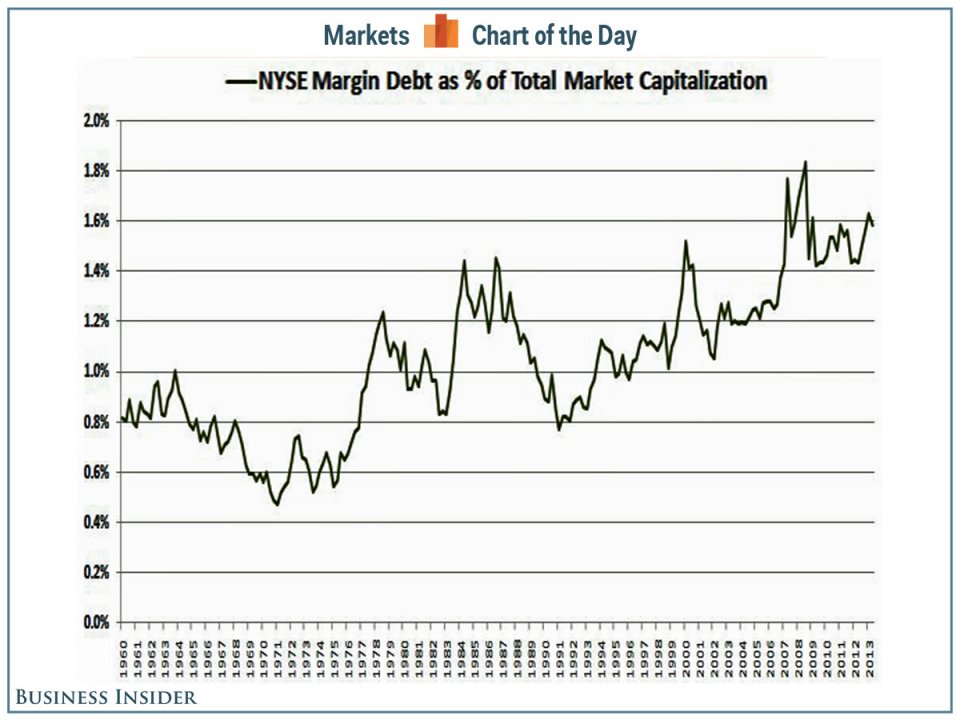

To by určitě nebylo nic příjemného, kdyby v následujících měsících propadlo portfolio o více jak 50%, což u akcií není nic neobvyklého. Ale na druhé straně jsou zde i argumenty proti tomuto fenoménu a zvýšená hodnota nákupů akcií na půjčku je pouze funkcí nárůstu hodnoty celkového portfolia akciového trhu, tedy tržní kapitalizace (má tedy HDP jakožto představitel reálné ekonomiky při vysvětlování akciového trhu smysl?). Skutečně, pohledem na graf tohoto poměru, pak stávající hodnota marginu k tržní kapitalizaci nepředstavuje zase takové riziko:

Dalším argumentem pro zvýšené absolutní zadlužování na akciovém trhu jsou ony nízké sazby. Tak zvaná Call Money rate, což je benchmark pro sazbu uvalenou na bankami pro půjčky brokerům, kteří přepůjčují následně fondy k financování nákupu investorů na margin, je pouhých 2% p.a., což činí současný úrokový náklad z těchto úvěrů zhruba 8 miliard USD, méně než třetinu hodnoty z července 2007 a méně než polovina úrovně z března 2000.

Uvidíme tedy, který z daných poměrů bude mít na trhu větší vliv na budoucí vývoj. Tak či onak, je potřeba být vždy správně diverzifikován do nízkokorelovaných aktiv či programů a cílovat výhodný rizikově očištěný výnos v dlouhodobém horizontu.

Závěrem se pojďme podívat na vývoj populárních kontraktů na akciové indexy na burze v Chicagu (CME Group) e-mini S&P 500 ES a ve Frankfurtu (Eurex) DJ Euro Stoxx 50 FESX v poslední době a jejich intermarket poměrový spread (kontinuální kontrakty). Klikněte na obrázek pro zvětšení:

Přidat komentář

Pro přidávání komentářů se musíte nejdříve přihlásit.

– prodej American Eagle stale stoupe, prestoze cena zlata klesa…. jak prekvapive 🙂

https://www.investicniweb.cz/zpravy-z-trhu/2013/11/2/mincovna-usa-prodala-od-pocatku-roku-vice-zlatych-minci-nez-loni/

Mimochodem, jen za první polovinu dubna byla prodána pětina hodnoty do teď.

nebýt těchto dvou týdnů…

https://proinvestory.cz/us-mint-pad-ceny-zlata-prospiva-prodejum