Komplexnost mezinárodních financí a měnových kurzů

I když se může zdát, že predikce trajektorie devizových kurzů není fundamentálně náročný process, tak jistě v reálu je opak pravdou. Vzpomínám si na vysoké škole po seznámení s teorií parity kupní síly se zdálo být vše jasné do doby, kdy člověk narazil za pár měsíců v další kapitole pak na model přestřelení měnových kurzů od Rudiho Dornbusche a další. Stále i tento model a další jsou jen jistým velmi malým základem více komplexnějšího studia v rámci globálních propojených vazeb a vlivů. I když se již jeví, že se měna pohybuje dle modelového předpokladu, náhodný adverzní pohyb je často nečekaným překvapením.

Podobně, i kvantitativně se může jevit po delší dobu datová řada jako velmi predikovatelná. Vezměme z praxe například kurz švýcarského franku před pár lety. Kontrakt měnového páru EUR/ CHF od září 2011, kdy bylo švýcarskou centrální bankou uveden cílový kurz 1,20 a tento se s relativně nízkou volatilitou udržoval relativně blízko této hodnoty až do ledna 2015. Strategie mean-reversion poslední měsíce před počátkem roku 2015 jistě naznačovala k nákupu a návratu k průměru kolem 1,22-1,23. 15. ledna 2015, pak došlo k zrušení cílované hodnoty a extrémnímu posílení švýcarské měny (propadu EUR/CHF) v řádu mnoha směrodatných odchylek od průměru za poslední léta.

Vědci z “banky centrálních bank” Bank of International Settlements napsali zajímavý článek před pár týdny stojící za přečtení: Conceptual challenges in international finance, kde zdůrazňují důležitost kvalitní analýzy globálních toků namísto klasického soustřeďování se na bilatelární a domácí faktory pro ten který měnový kurz. Orientace na hranice dle konkrétních domácích HDP, rychlostí růstu inflačních indikátorů, přebytků či deficitů běžných, kapitálových a finančních účtů, a podobně je nedostatečná. Hodnota americké měny jako rezervního prostředku k financování mnoha mezinárodními subjekty může být značně odlišná oproti domácí fundamentální situaci ekonomiky USA, a tak podobně.

V této souvislosti je nutné rovněž brat v potaz další vlivy, zejména, že ne všichni participanti trhu jsou maximalizující zisk na devizovém trhu. To znamená, že i při značné divergenci nemusí nutně dojít k stabilizující arbitráži k “fundamentální” hodnotě, pakliže v daný moment mají profit nemaximalizující subjekty převahu.

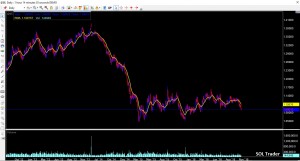

V každém případě se jeví stávající podmínky vývoje monetárních politik centrálních bank a politické rizika jako rozhodující v tuto chvíli dle mého názoru a je velmi zajímavé sledovat další znehodnocování eura vůči dolaru poté, co ve čtvrtek na zasedání ECB Mario Draghi popřel předchozí úvahy o potenciální redukci QE (banka ponechala stávající nákupy měsíčně v řádu 80 mld EUR beze změny). Naopak je více pravděpodobné, že dojde v prosinci k posunutí termínu nákupů až do září 2017 ze stávajícího března 2017. Dále, rostoucí pravděpodobnost dalšího zvýšení klíčové úrokové sazby americkým Fedem na konci roku a zvyšování náskoku volebních preferencí Hillary Clintonové bude působit pro dolar pozitivně. To vše za situace, kdy prodejní pozice na EUR/ USD nejsou tak rozsáhlé jako když se kurz přibližoval paritě v roce 2015.

Závěrem se pojďme podívat na vývoj ceny kontraktu na euro za poslední léta na burze v Chicagu (SOL Trader, denní data), klikněte na obrázek pro zvětšení: