Naznačí Jackson Hole změny v měnových politikách?

Příští týden se v nádherném Jacskon Hole, Wyomingu koná další setkání světových centrálních bankéřů. Tento rok má konference název: „Fostering a Dynamic Global Economy“, nicméně v investiční komunitě se bude pozorně sledovat, zda nedojde k náznakům přechodu k větší restrikci v měnových politikách. Respektive zda Mario Draghi a Jenet Yellen neprozradí více k plánům pro podzim. I když před konferencemi se v médiích nechávají bankéři slyšet, že nebude nastíněna žádná materiální změna, tak historie naznačuje, že opak bývá pravdou. Ekonomická expanze v Evropě 17 kvartálů v řadě může být faktorem pro rozhodnutí ECB o omezení nebo i ukončení QE programu, který expiruje v prosinci nebo zda posílení eura v posledních měsících banku zaskočilo a bude dále pokračovat ve zvýšeném pouštění likvidity. U amerického Fedu je otázka, kdy se hodlá přistoupit k redukci rozsáhlé 4,5 biliónové bilance.

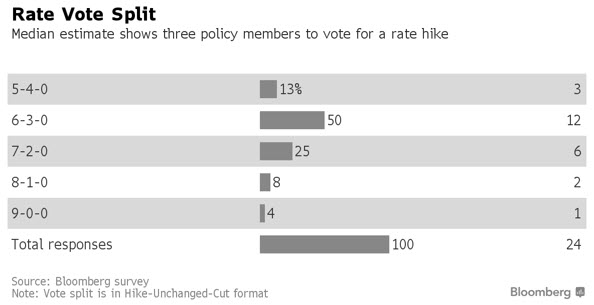

Stávající futures kontrakty v Chicagu signalizují jen 37,5% pravděpodobnost dalšího zvýšení klíčové úrokové sazby na Fed funds o 0,25% bodů do pásma 1,25 – 1,5% v prosinci. Je tudíž možné, že trh podceňuje případnou větší restrikci a jakákoliv její signalizace povede k rychlé úpravě stávajícíh cen aktiv. Zvláště se pak bude týkat úrokově citlivých instrumentů jako dluhopisy.

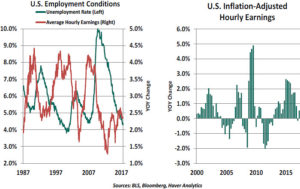

Co drží banky od větších akcí v danou chvíli jsou míry inflace. Fedem preferovaná míry PCE je meziročně 1,4% v USA a v Eurozóně je růst cen 1,3% meziročně. Tudíž značně pod 2% cílovanými hladinami. To při snížení míry nezaměstnaosti z 12,1% na 9,1% v Evropě a o polovinu zde ve Spojených státech na 4,3% od finanční krize. Bankéři však stále věří v postupném uplatnění zákonistosti Phillipsovy křivky, kdy nakoncec větší poptávka pro pracovní síle firem povede k růstu mezd a následnému růstu cenové hladiny. Tato problematika se v současnosti stala předmětem řady žhavých diskusí a názorů, proč k danému fenoménu doposud nedochází. Pohlédněme na vývoj míry nezaměstnanosti a meziroční změnu průměrné hodinové mzdy v USA od konce 80.let:

Mezi základní potenciální vysvětlení patří setrvačnost ve fixních hodnotách mezd z období krize, kdy firmy tyto nesnižovaly, ale spíše propouštěly a nutnost delší doby po krizi, aby došlo k jejich růstu. Snížení míry stěhování za větší výplatou (zafixování v nemovitostech po realitní krizi a nemožnost si dovolit jinou někde jinde). Konsolidace společností vedoucí k omezení konkurenčních menších firem a schopnosti zaměstnanců prosadit růst mezd, na druhé straně růst ziskových marží a cen akcií. Robotika a umělá inteligence potlačující růst mezd lidké práce, což je však velmi pochybné, jelikož toto vede k růstu produktivity a naopak k růstu platů v konečném důsledku (samozřejmě za předpokladu kvalifikovanější pracovní síly).

Uvidíme tedy, co a zda centrální bankéři příští týden naznačí. Kontrakty na americké vládní dluhopisy (10-ti leté) se v poslední době dostaly z pozičně více prodaných do více nakoupených a dle posledního reportu komise pro komoditní trhy činí čisté nákupní pozice mimo zajišťovatele 36 306 kontraktů. Závěrem se pojďme podívat na vývoj cen kontraktů na 10-ti leté a 2-leté vládní dluhopisy a jejich poměrový komoditní spread na burze v Chicagu za poslední měsíce (SOL Trader, denní data), klikněte na obrázek pro zvětšení: