Opuštění synchronizace akcií s dalšími trhy

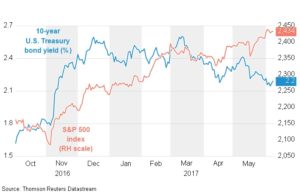

V poslední době je nepřehlednutelný fenomén zhodnocování akciového trhu za podmínek korekce cen komodit, výnosů do splatnosti dluhopisů a návratu dezinflačních tlaků (inflační očekávání jak v Evropě, tak USA jsou nejnižší od listopadu minulého roku). Minule jsme zmínili horší makrodata z Číny a korekci cen komodit, podobně na tom je to zde v USA. Růst zaměstnanosti zpomalil více než se čekalo, objednávky dlouhodobé spotřeby jakožto proxy statistika pro kapitálové výdaje ztratily momentum, HDP za první kvartál výrazně pod očekávání, a tak dále. Výnos do splatnosti 10-ti letého vládního dluhopisu poklesl až k 2,17% z 2,6% v březnu a to i přes zvýšení klíčové sazby americkou centrální bankou. Pohlédněme na vývoj akciového trhu (index S&P 500 červeně) a výnos do splatnosti vládního dluhopisu za poslední měsíce:

To znamená k znovunastolení synchronizace se buď výnos 10-ti letého dluhopisu by měl vrátit zpět přes 2,5% nebo dle některých analytiků na Wall Streetu je zapotřebí korekce akciového trhu i kolem 20%. Co se týče money-flow, pak dle Bank of America tento rok doposud ke konci květne přiteklo do globálních dluhopisových fondů 168 miliard USD, zatímco do akciových 141 miliard USD.

Akciím nahrává růst zisků a podle Factset roční růst zisků za první kvartál firem v S&P 500 byl 14% (nejsilnější za více jak 5 let), částečně obnovou růstu profit energetických společností. Napomáhajícím faktorem je take pomalejší růst mezd než minulý rok.

Dle přehledu sentimenu investorů dle Americké asociace individuálních investorů, pak se zvýšily odhady, že akciový trh poroste pro dalších 6 měsíců o 8,5 procentních bodů na 35,4%. Neutrální sentiment, že trh zůstane na stávajících hodnotách poklesl o 6,5 procentních bodů na 35%. Medvědí predikce, že akciový trh poklesne během následujících 6 měsíců se snížily o 2 procentní body na 29,5%.

Speciální otázkou pro respondenty byla tento týden ohledně toho, jak ovlivní nově nastolená maxima na S&P 500 a Nasdaqu tento rok jejich výhled. 51% je více pesimistických nebo věnujícíh zvýšenou pozornost možným úskalím souvisejících s valuací, čekající větší korekci trhu či znepokojených malým progresem ve Washingtonu ohledně slibovaných reforem. 19% pak je plně spokojených a očekávající pokračování momenta trhu. 14% pak uvedlo, že je nova maxima nijak neovlivňují .

Pro další směřování trhu bude mít jitě vliv nadcházející týden zasedání Fedu a zda s ohledem na slabší data přistoupí k dalšímu zvýšení klíčové úrokové sazby s ohlášením a následnou konferencí ve středu 14.6. Pravděpodobnost zvýšení pásma o 0,25 procentních bodů se obchoduje v Chicagu nyní na 99,6%. Existuje však také pravděpodpbnost, že Fed raději nastíní program redukce své bilance a ponechá sazbu beze změny.

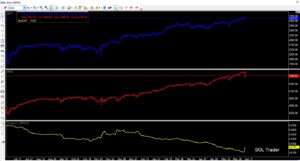

Závěrem se pojďme podívat na vývoj cen populárních kontraktů na akciové indexy e-mini S&P 500 a e-mini Nasdaq 100 na burze v Chicagu a jejich poměrový spread za poslední měsíce (SOL Trader, denní data), klikněte na obrázek pro zvětšení: