Přichází perioda fiskálních expanzí

Je evidentní, že akce monetární expanze neustávají a jak zmínil Jan Dvořák je nyní globální QE na rekordní úrovni. Přesto se nedaří výrazně zlepšit ekonomický růst ve světě a jak argumentují delší dobu samotní centrální bankéři, super volná měnová politika má své limity a může naopak působit velmi kontraproduktivně. Avšak i když nepomáhá dále stimulovat více ekonomický růst, připravuje jistě prostor pro příchozí fiskální expanzi a to redukcí dlouhodobých sazeb na minimální či záporná procenta a dále potenciálně zabezpečením rychlejšího růstu cenové hladiny, které znehodonotí budoucí splátky dluhu. To znamená dnešní dlouhodobí držitelé dluhopisů jsou v podstatě ti, kteří příchozí nutnou fiskální expanzi zaplatí při reálným znehodnocením kupónových příjmů a kapitálovou ztrátou nominálu pokud nedrženy dluhopisy až do splatnosti.

V „Obecné teorii zaměstanosti, úroku a peněz“ popsal John M. Keynes stav v době krize a po ní, kdy vystrašené domácnosti a firmy jsou neochotny zvyšovat spotřebu a kapitálové investice, čímž dále v podstatě způsobují recesní tlaky. Zde pak musí nastoupit další subjekt, aby situaci obrátil. Měnová politika má jistě význam jako krizová pohotovost k zabezpečení likvidity do zablokovaného finančního systému avšak nemůže zcela vyřešit problémy v reálné ekonomice. Růst míry úspor na úkor spotřeby (částečne dané stárnutím populace vyspělých ekonomik) a zadržování kapitálových výdajů firmami, namísto toho využívání prostředků na redukci dluhových nákladů a zpětné odkupy akcií jsou důkazy onoho pokrizového vývoje.

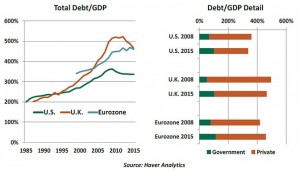

A tak není divu, že OECD a MMF v poslední době více zdůrazňují nutnost fiskálních expanzí a strukturálních reforem. První kroky se již dějí. V Japonsku došlo ke schválení víceletého vládního stimulu 28 biliónů jenů, v USA kandidáti na prezidenta jak Clintonová, tak Trump hovoří o rozsáhlých programech veřejných infrastrukturálních projektů, ve Velké Británii nový ministr financí Phillip Hammond zmiňuje připravenost podniknout jakékoliv kroky k podpoře ekonomiky, v EU dochází k doporučení zrušení sankcí Evropskou komisí pro Španělsko a Portugalsko za nedodržování limitů rozpočtových deficitů. Jistě od počátku eskalace finanční krize se ve vyspělých zemích zvýšil veřejný dluh ze 70% na hodnoty přes 100% HDP. Pohlédněme na vývoj celkových dluhů k HDP (veřejných i provátních) v USA a Evropě:

Tudíž zdálo by se, že další dluhové vládní financování je příchozí katastrofa. Avšak, zde poslouží dobře ony masívní QE a další monetární stimuly. Úroky kolem nuly a potenciál rychleji rostoucí cenové hladiny reálně učiní reálné náklady spátek dluhu zcela minimální a při rostoucím budoucím nominálním zdanění možná ještě výnosnou aktivitu. Vezměme Japonsko, kde je veřejný dluh 220% a náklady na jeho splátky 2% národního důchodu i při deflačních tlacích, to je méně než v 80. letech, kde byl dluh 70% HDP. Klíčové bude nastartovat ekonomický růst, jinak nedojde k ničemu jinému než k zvyšování dluhových poměrů a v konečném důsledku ještě větší krizi a katastrofě. K tomu, aby se růst nastartoval je zapotřebí investovat do dopravní infrastruktury, informační-technologické sítě, zvýšení energetické efektivity, v podstatě projektů s multiplikátorem.Trhy budou sledovat chování vlád a jejich projektů nyní mnohem více.

Závěrem se pojďme podívat na cenové vývoje kontraktů na americké vládní 10-ti leté a 2-leté dluhopisy a jejich komoditní spread v poslední době na burze v Chicagu (SOL Trader, denní data). Rostoucí cenový spread je charakteristický pro splošťování výnosové křivky a relativní snížení dlouhodobějších sazeb (nákladů) vládního dluhu: