Dluhopisy při růstu sazeb

Příští týden je 13.-14. poslední zasedání Federálního výboru pro operace na volném trhu americké centrální banky v tomto roce a očekávání trhu ohledně dalšího zvýšení úrokové sazby na federální fondy se silněji zvyšuje (přes 97% podle cen kontraktů v Chicagu). Posilující trh práce, růst meziroční jádrové inflace přes 2% meziročně i mezd plus rostoucí akciový trh vytváří vhodný okamžik pro Fed tento krok učinit o 25 bázických bodů na interval 0,5-0,75%. Rozhodující však bude předpověď trajektorie dalšího tempa zvyšování sazby.

V posledních dnech jsme mohli být svědky nastartování poklesu cen převážně vládních dluhopisů, která se vyvíjí inverzně k růstu úroků a je tedy otázkou, kam se může cena dále propadnout. Převážnou část tohoto roku byla ve znamení přílivu kapitálu do dluhopisových fondů, jak investoři hledali jakýkoliv výnos. Nicméně, po více jak 30-ti leté dluhopisové rally se situace začíná měnit a je otázkou, zda nedojde napak nyní k dlouhodobému klesajícímu trendu. Varování již přišlo z několika stran od prezidenta největšího hedge fondu Ray Dalia až po populárního finančního poradce Rica Edelmana. Ten mimochodem poskytl nedávno rozhovor pro MarketWatch a zdůraznil, že typický dnešní investor nezažil periodu dlouhodobě rostoucích sazeb a není připraven pro jejich případný skokový pohyb. Investoři tak dle něho mohou ztratit během následujícíh leti v rozsahu ztrát na akciovém trhu v roce 2008.To je do značné míry extrémní trvzení. I když high yield dluhopisy, kde investoři v poslední době hledali převážne výnosy se začaly více vyyužívat v 80. letech, to znamená jejich vztah k dlouhodobému cyklu zvyšování sazeb je empiricky neprokazatelný. Podle studie Vanguard by okamžitý hypotetický nárůst úroků o 3 procentní body (k čemuž s velkou pravděpodobností nedojde) vedl k poklesu indexu Barclays Aggregate Bond Index o zhruba 13% za rok (nejhorší bylo -13,9% v roce 1974).

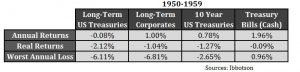

Stávající situace je srovnatelná s tou v 50. letech, kdy na počátku by výnos do splatnosti 10-ti letého vládního dluhopisu 2,3%, na konci dekády pak 4,7% a inflace byla mírná kolem 2%. Jak se tedy vyvíjelo zhodnocení tehdy si ukážeme následovně:

Velmi často lze v médiích zaslechnout názor, že chystaný fiskální stimul prezidenta-elect Donalda Trumpa je srovnatelný se situací za Regana v 1981-84 a povede k silnému růstu „neutrální úrokové sazby“. Tehdy však Regan a Volker aplikovali kombinaci fiskálního stimulu a značně restriktivní monetární politiky, což vedlo k růstu o inflaci očištěných reálných sazeb. Minimálně v tuto chvíli je snaha Fedu spíše snižování neutrální sazby a nezvyšovat reálné úroky. Nárůsty reálných sazeb by jistě vedly k rychlejší akceleraci posílení dolaru a to zájem centrální banka zase nemá. Tudíž, vyšší pravděpodobnost je pro scénář vyšších inflačních očekávání a inflace v kombinaci s nižšími reálnými úroky i při zvyšování nominální klíčové saby. Uvidíme, jak se situace bude vyvíjet a zvláště pak po lednu 2018, kdy končí Janet Yellen mandát.

Závěrem se pojďme podívat na vývoj cen kontraktů na 30-ti leté (modře) a 10-ti leté americké vládní dluhopisy a jejich poměrový komoditní spread na burze v Chicagu za zhruba rok (SOL Trader, denní data), klikněte na obrázek pro zvětšení: