Mexiko konečně ukončilo státní ropný monopol

Trhy jsou v posledních dnech v zigzag módu (kromě tedy pokračujícího poklesu japonského jenu) a potřebují jistě spouštěč, který definuje další trend. Příští týden vypadá, že by mohl být odstartován zasedáním Federálního výboru pro operace na volném trhu amerického Fedu. Poslední data v USA a stabilizace situace v devizových rezervách rozvíjejícíh se zemí, nasvědčuje možnosti zahájení omezování QE. Pro něj se již v podstatě vyslovil jinak relativně holubiččí člen bankovního výboru a prezident Fedu v St. Louis, James Bullard. Co působí zatím proti zahájení je míra inflace 1,1% pod cílovanou hodnotou 2%. A tak Fed zřejmě také představí silnější tak zvanou forward guidance pro směřování vývoje své klíčové sazby vzhledem k vývoji inflace a zaměstnanosti. Podle posledního přehledu banky má dojít ke zvýšení O/N zápůjční sazby od poloviny 2015 a na konci 2016 má být sazba 2%. To však neodpovídá současnému ocenění trhu, kde je první zvýšení až od prosince 2015 a do konce 2016 sazba na 1,5%. To znamená, upravení přehledu do souladu se současným tržním očekáváním dá trhu signál, že ocenění na dluhopisovém trhu jsou v tuto chvíli korektní a nemělo by tak odstartování omezení QE vyvolat pohyby mimo očekávaný rámec.

Uvolnění ropného trhu v Mexiku

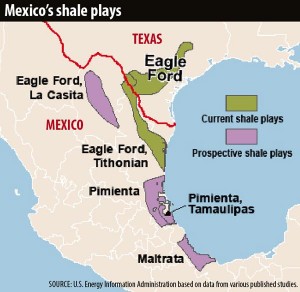

Pozitivní novinkou na konci týdne bylo oznámení Mexika, že místní zákonodárce schválil tak dlouho očekávanou záležitost (o které jsme v březnu psali) ukončení 75-ti letého státního ropného monopolu realizovaného prostřednictvím firmy Petroleos Mexicanos (Pemex) a soukromé firmy tak budou mít možnost získat podíl na produkční kapacitě pomocí nabytí podílů a licencí. Mexiko je v současnosti 10-tý největší světový producent ropy s těžbou 2,9 mil. barelů za den (2012) v porovnání s vrcholem 3,8 mil. barelů za den v roce 2004. Již osmým rokem dochází k poklesům produkce, nicméně je třeba si uvědomit, že Mexiko sedí na 115 mld. barelů ropném potenciálu z čehož cca polovina rezerv je nekonvenčních typu břidlic. Pohlédněme na mapu v současnosti známých nalezišť:

Dojde tak rovněž k naplnění dohody, kterou podepsala v únoru 2012 tehdejší ministrině zahraničí Hilary Clinton se svým protějškem Patricií Espinoza v Los Cabos: “The Transboundary Agreement”, která definuje proporce rezerv černého zlata v offshore oblastech a spolupráci USA a Mexika na jejich využití.

Co znamená uvolnění státního monopolu v Mexiku? Miliardy dolarů investic společností jako Exxon Mobil nebo Royal Dutch Shell a dalších do těchto projektů.

Proč nejde americká ropa WTI níže?

Cena ropy na tuto zprávu reagovala pouze mírným poklesem jako retracement silnějšího růstu předchozí týden. Jednak se toto již nějaký čas očekávalo a bylo zabudováno v současné ceně americké WTI ropy a dále bude vyžadovat určitý čas implementace investic a započetí projektů. Dále, jak jsme zmínili minule, je hodnota současného spreadu mezi severomořským ropným košem Brent a americkou WTI opět na reativně vyskoké úrovni, což motivuje americké rafinérie jako CVI Energy nakupovat WTI kontrakt a vázat cenu produktů pro export podle ceny Brentu, což tlačí na snižování spreadu, pokuď rafinérie výrazně zvýší kapacitu (nyní 92,4%). Což se navíc děje obvykle výrazně koncem roku převážně z daňových důvodů a také po pravidelné údržbě mezi letní motoristickou a zimní topnou sezónou. Skutečne, podle americké vládní agentury Energy Information Administration roste poptávka rafinérií po černém zlatě již devátý týden v řadě na více ja 16 mil. barelů za den. To koresponduje s poklesem dovozů ropy ze zahraničí o 950 tis. barelů za den.

Podle poslední zprávy americké komise pro komoditní trhy drží obchodníci (mimo zajišťovatele) čistých 374 389 pozic americké ropy na nákupní straně, což představuje růst o 18 394 pozic na LONG mezitýdně. Závěrem se pojďme podívat na cenový vývoj jak Brentu a WTI, tak jejich komoditní spread v poslední době, klikněte na obrázek pro zvětšení: