Stimulus nutný u emerging markets, rychlý obrat u ropy neočekáván

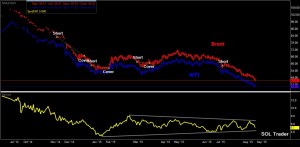

Tak poslední seance zvláště na akciovém trhu byly skutečně výjimečné a například US Dow Jones Industrial Average je oficiálně v korekčním pásmu. Skutečně takové pohyby výjimečné? Ono, ten kdo se pohybuje více jak 10 let denno denně na trzích, tak se s podobnými pohyby jistě často setkal(a) a v podstatě se spíš jedná o ukázku toho, jak se trhy mohou vyvíjet zvláště v rámci blížícího se započetí cyklu zvyšování úrokových sazeb americkou centrální bankou (Fed). Avšak, je nutno rovněž uvést, že index volatility VIX na chicagské CBOE měl největší jednodenní nárůst od léta 2011 a za týden zaznamenal největší procentuální zhodnocení vůbec historicky, což svědčí o zvýšené velocitě s jakou dokáží investoři na nejistotu reagovat. Trajektorie VIX futures kontraktů se zde v Chicagu dostala do backwardation, kde časově bližší kontrakty mají vyšší cenu než ty vzdálenější. Jednoduše obrazně řečeno investoři jsou schopni přeplácet krátkodobé pojistky oproti obvykle těm dražším dlouhodobým. Ostatně pohlédněme graficky na vývoj například zářijového vůči prosincovému kontraktu na VIX a jejich komoditní spread (SOL Trader,denní data), klikněte na obrázek pro zvětšení:

Teď, jedná se o volatilitu vedoucí k hlubokému propadu na trzích? Obrazně řečeno, když slyšíme hlášku v letadle, že se máme připoutat, jelikož se blíží turbulence, tak z aplikace empirické pravděpodobnosti můžeme usoudit, že se z naprosto převážného procenta nebude jednat o fatální následky. Avšak, na druhé straně u akciového trhu nejsou neobvyklé korekce i v řádu 50-80% a setrvávání na nízkých hodnotách po dlouhé měsíce ne-li roky (vezměme například japonský index Nikkei 225 od konce 80. let v podstatě do dneška). Jisté varování i s ohledem na vývoj cen dluhopisů poskytl bývalý šéf Fedu Alan Greenspan, spolu s korporátním aktivistou Carl Icahnem před pár dny (publikoval jsem na mém twitteru @Martin_ekonom rychle z předstihem).

Co bude mít vedle chystaného zvyšování sazeb v USA na trhy vliv? Jistě probíhající turbulence na měnových a finančních trzích emerging ekonomik, které reagují převážně na klesající vývoj ekonomické aktivity v Číně a v podstatě jejich velká závislost na této ekonomice. Na druhé straně redukce fixingu měn vůči USD u některých z nich je pozitivní záležitostí, stejně tak jako více tržní pásmo v Číně u juanu, jelikož bývalá krize asijské chřipky 1997-1998 byla z velké části způsobená fixingy a nepřipraveností na silný odliv kapitálu při zvyšování sazby Fedem. Tudíž současné depreciace či devaluace lze chápat ve smyslu určitého stres testu pro zabránění stejného sledu nepříznivých událostí konce 90. let.

Čínský index ekonomické aktivity Caixin PMI za srpen bohužel ukázal na zhoršení z 48,2 na 47,1 (pod 50 je kontrakce ekonomické aktivity), což je nejhorší hodnota od roku 2009. Fiskální stimulus je nesmírně těžko aplikovat z důvodu velkého zadlužení veřejného sektoru. To znamená pravděpodobná reakce budou stimuly v monetární oblasti a to jednak další redukcí sazeb plus snížení rezervních požadavků o nějaké 2% body. To bude mít vliv na zřejmě další depreciaci juanu a snižování poptávky po importech.

Nízké ceny komodit rozhodně nepřispívají pak ani producentům a exportérům u emerging ekonomik v Jižní Americe jako Brazílii (která má navíc politické problémy) ani v Asii a jinde. Nízké ceny ropy například se projevují i na i trhu high-yield dluhopisů v USA, kde se kreditní spread zvýšil od června již o 1,5 procentního bodu na 5,20 procentní body (20% emitentů těchto papírů jsou energetické firmy).

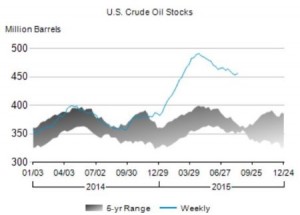

Avšak je možný rychlý růst ceny například u ropy, kde pokračující zvyšování zásob (poslední týdenní o 2,6 miliónů barelů oproti očekávání poklesu o 2 miliónů barelů) svědčí o značném přetrvávajícím převisu nabídky? Jistě zásoby obecně klesají od počátku roku, avšak ten rozsah je velmi zanedbatelný v porovnání například s 5-letým průměrem (v grafu šedé pásmo), posuďme situaci graficky:

To pak vše kombinováno s faktem, že se bližíme k redukci poptávky po černém zlatu po letní motoristické sezóně. Pokračující rostoucí produkce Saudské Arábie a dalších členů OPECu a boj o poptávku Číny, která zaznamenává citelné ochlazení, je pak věcí další a jak jsme zmínili v červenci, že toto bude mít vliv na další masivní oslabení ceny komodity. Stejně tak AOS systémy poukazovaly na vstup prodejem do trhu (stále ukazují na džení short pozic).

Kontrakt americké WTI ropy dnes v rámci intraday seance klesl i pod 40 USD za barel a Brent již také není moc této hodnotě vzdálen. Poprvé od roku 2009. Tehdy trval pokles ceny ropy v rámci vypuknutí finanční krize nejaký půlrok. Dnes se již táhne 14 měsíců. To co je dnes je spíše charakteristické u cen komodit, které mají produkční převis nabídky, tudíž zpětný růst je pak otázkou až po periodě poklesů ne pár měsíců, ale spíše kvartálů. Poklesy cen trhu černého zlata v letech 1998-1999 a 2001-2002 byly v řádu 330-350 obchodních seancí, dnes se pohybujeme v medvědím trhu ani ne 300 seancí a navíc za jiných okolností nadpodukce a pochybné poptávky.

Závěrem se pojďme podívat na poslední vývoj aktivních kontraktů na Brent a americkou ropu WTI na amerických burzách ICE a CME Group a jejich komoditní spread (SOL Trader, denní data), klikněte na obázek pro zvětšení:

EBOOK ZDARMAZISKOVÉ AKCIE: investujte profesionálnì

- – Růstové akcie

- – Dividendové akcie

- – Tajné informace

- + „třešnička na dortu“

- + Základy obligací

Ke stažení ZDE

Přidat komentář

Pro přidávání komentářů se musíte nejdříve přihlásit.

na několika konspiračních webech se objevili zmínky o luxování fyzického zlata / comex, šhanghaj v minulých týdnech, souvisí to jak s devalvací juanu tak i s výpadkem na wallstreet. nevíte o tom někdo něco?

slovo konspirační není urážka, naopak většina konspirací se o časem ukáže jako utajovaná pravda 🙂

devalvace juanu podle mě souvisí spíše s SDR.