Úleva pro čínský dluh?

Ekonomiku Číny je nutno velmi pečlivě sledovat a analyzovat, jelikož, dle mého názoru, bude mít další světová hospodářská recese původy právě zde. Na druhé straně je nutno podotknout, že narozdíl od jiných emerging market trhů, dokáže poslední léta turbulencí ustát bez větších problémů. Recese nehrozí v danou chvíli, devizové rezervy jsou relativně stále vysoké, inflace velmi nízká a hospodářský růst realtivně stále silný. V roce 2013 jsme psali o tom, že postupné směřování Číny k ekonomickému modelu „západních zemí“ s sebou přináší zákonitě nárůst zadlužení a pakliže toto neodovídá tempu růstu produktu může vzniknout od jistého bodu problém.

7% růst udržitelný?

Poslední makro data z největší ekonomiky BRIC zemí vypovídají o dalším oslabování výkonnosti (i když možná související s odlišným načasováním oslav nového roku oproti 2014). Nicméně, tyto budou jistě ohrožovat cíl nedávno stanovený vládou ohledně růstu HDP 7%. Růst průmyslové produkce za leden a únor meziročně zpomalil na 6,8% z 7,9% v prosinci, přičemž očekávání byla jen mírný pokles na 7,7%. Sezónně očištěno, průmyslový produkce poklesla meziměsíčně za první dva měsíce roky oproti růstu v prosinci. Vedle jiných dat, které vyšly slabší (fixní investice, maloobchodní prodeje) nelze samozřejmě přehlédnout stále klesající ceny nemovistostí (kolem 5% meziročně), i když se zdá, že se tento pokles v posledních měsícíh zpomaluje. Bude proto zajímavé sledovat příští týden statistiky o tomto trhu za únor (pozor Čína nemá index „celonárodního“ charakteru pro nemovistosti, proto je nutno poskládat dohoromady ty za jednotlivá města). Pozor také na zasedání americké centrální banky a prohlášení ve středu plus v úterý centrální banky Japonska!

Dluh lokálních vlád

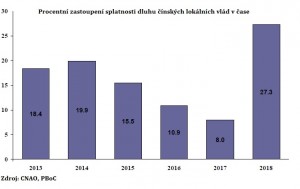

Slabší data pravděpodobně povedou k většímu uvolnění měnové politiky formou snižování povinných minimálních rezerv a další redukce klíčové úrokové sazby. To za doprovodu fiskálního stimulu. Zde je však potřeba zmínit onen dluh a zvláště ve veřejném sektoru dluh lokálních vlád. Zatímco tento v roce 2007 činil nějakých 20% HDP, dnes to je kolem 40%. Problémem je to, že vydávání dluhu musí být schváleno ministerstvem financí, nicméně praxí minulých let bylo využívání mimobilančních metod formou tak zvaných LGFV (local government financing vehicles) a skutečná výše jejich dluhu tak je těžko odhadnutelná. Co víc mnohdy se jedná o půjčky z „šedého“ sektoru. Úrokové náklady jsou obvykle 3-4% body vyšší než při vydávání klasického vládního papíru. Tento problém je dostatečně na centrální úrovni znám a proto také před pár dny přišlo z ministerstva financí představení programu restrukturalizace dluhových závazků lokálních vlád formou swapu (výměny) vysokonákladného dluhu za ten s nižšími úroky ve výši 1 biliónů juanů (prozatím, později možná až do výše 3 bilónů). Časování není od věci, jelikož se blíží větší procento ze stávajících závazků za pár let, pohlédněme na graf:

To vše vypadá zajímavě, snížení nákladů v řádu 40-50 miliard juanů pro lokální vlády, zvýšení kvality úvěrových aktiv pro banky a tudíž nižší kapitálové rezervy na ně. Problém vyřešen? Bohužel ani zdaleka nikoliv, jelikož se celkový dluh lokálních vlád v reálu skutečně pohybuje v řádu až 30 biliónů juanů, to znamená dalších restrukturalizací bude zřejmě nutno mnohem mnohem více.

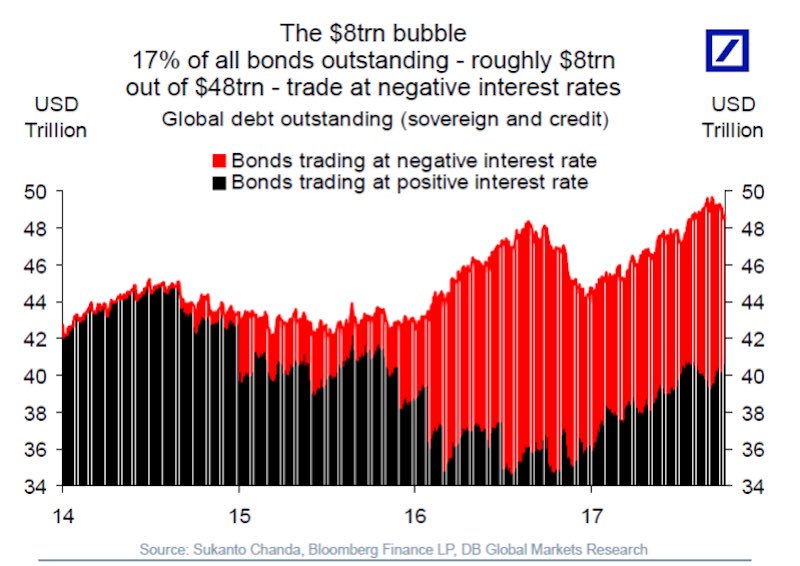

Tento dluh místních vlád zní dozajista nebezpečně. Ale pozor, zdá se, že tyto nejsou ve vedení v tomto ohledu. Dluh korporátní firem nefinančnícho sektoru se dnes odhaduje v Číně na 125% HDP oproti 72% v roce 2007!

Akciový trh zralý na větší korekci?

Co je však zajímavé sledovat na čínském akciovém trhu je výrazné oslabení subindexu CSI 300 Financials, to jest finančních institucí kolem 8% od počátku roku (subindex tvoří cca 40% celkového CSI 300 indexu) oproti 2% růstu celkového CSI 300 indexu. Naposledy byla taková diskrepance v listopadu 2007 a srpnu 2009. V průměru pak oslabil čínský akciový trh během následujících 12 měsíců o 42%. Možná se však jedná v tuto chvíli o vybírání zisků po zhodnocení minulý rok, uvidíme. CSI 300 se obchoduje s valuací kolem 13 násobku odhadovaných budoucích zisků, což představuje 15% prémii nad pětiletým průměrem. Akciové trhy však obecně nekorigují v přímé úměře na vyšší valuaci dle poměrových ukazatelů, ty se mohou i dlouhodobě udržovat na neracionálních hodnotách.

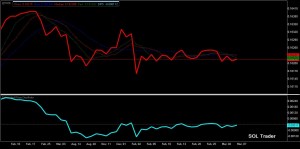

Závěrem se pojďme podívat na vývoj kontraktu na juan na chicagské burze CME Group, který se rovněž neubránil posilování amerického dolaru v poslední době (SOL Trader, denní data):

Výroční analýza 2015 – Pohyb finančního světa se zrychluje

Výběr článků určených předplatitelům

- Švýcarské banky v problémech?

- Bitva o Řecko. Kdo vyhraje?

- Německá repatriace zlata je na dobré cestě

- Jsou americké akcie blízko víceletých maxim?

- Evropské bankovnictví trpí systémovými nedostatky, propadlo u testů

- Poslední dva roky – kdo nejvíce ovlivňuje cenu zlata?

- Globální měnová reforma – že by se blížila? Sledujte pár spouštěčů.

- Rusko: Co je víc – obchodní styky nebo vojenská aliance?

- Americké úrokové míry – jsou na hraně růstu?

- Euroclear – proč drží americké bondy? Možné scénáře

- Finanční válka Západ – Východ je ve dveřích

Výběr článků věnovaných finančnímu systému jako celku:

- Komu patří peníze v bance?

- Co jsou hlavní aktiva vlád?

- Co kdyby státy účtovaly jako firmy?

- Největší obchod Spojených států všech dob

- Co by přinesl zlatý standard

- Velká Británie – jak přišla o velmocenské postavení

Průvodce burzou a investicemi

- – Akcie

- – FOREX

- – Indexy

- – Futures

- – Opce a další

Ke stažení ZDE

Přidat komentář

Pro přidávání komentářů se musíte nejdříve přihlásit.

China Construction Bank Profit Falls for First Time Since 2009: https://bloom.bg/1BUBoYP