Do jaké míry je silný dolar problém pro USA?

Data o zaměstnanosti v USA byla tento týden velice silná, nárůst mimo zemědělství činil 271 tisíc v říjnu (plus revize za srpen a září o 12 tisíc více). Celý tento růst pak pocházel z privátního sektoru a průmysl zůstal nezměněn. Nezaměstnanost poklesla o desetinu procentního bodu na 5% k bezprostřední blízkosti přirozené míry (NAIRU, která je 4,9%). Práce na častečný úvazek pak poklesly na nejnižší hodnotu od roku 2008. Průměrná hodinová mzda se zvýšila o 2,6% meziročně a tudíž nejvíce za posledních šest let. I když stav stále daleko k dokonalejšímu historickému stavu, zejména z hlediska participace v zaměstnanosti jako takové(nejhorší za 40 let), tak toto je dáno více strukturálně než cyklicky a centrální banka (Fed) tudíž nemůže svými nástroji ovlivnit. Naopak mzdové nárůsty bývají v reálné ekonomice pak zpravidla nečekané a rychle akcelerující, tudíž zde je nutné, aby Fed ex-ante zakročil včas.

Co z toho plyne? Ceteris paribus, s největší pravděpodobností dojde k prvnímu zvýšení klíčové fed funds sazby již koncem roku 16. prosince. Dále pak trh oceňuje v danou chvíli zde v Chicagu 3 zvýšení o velikosti 0,25 procentního bodu každé do konce roku 2016 (což je stále pod predikcí samotného Fedu 5-ti zvýšení sazby do konce 2016). Mimo jiné samotná akce v prosinci se obchoduje nyní na burze s 72% pravděpodobností (Fed funds futures).To pak v kombinaci s očekávaným prodloužením a navýšením QE programu Evropské centrální banky, možná již také v prosinci a podobné akce v Japonsku zcela jistě vede k rozšíření divergence měnových politik a tlakům na apreciaci amerického dolaru (o této příchozí divergenci a cílování k paritě jsme já i Jan Dvořák jednou, podruhé i potřetí upozorňovali již dlouho).

Posilování dolaru pak zcela jistě není nic příznivého pro americké firmy generující většinu svých zisků a příjmů mimo americké území. Data za 3. kvartál poukazují na skutečnost, že americké firmy generující z 50% a více příjmů v USA, zaznamenaly růst zisků 4,8%, kdežto ty s více jak 50% příjmů mimo Spojené státy pak pokles o 10,6%! Z hlediska příjmů pak první skupina růst prodejů o 1% a druhá pokles prodejů za stejné období o 12,5%. Při očištění o energetický sektor pak první skupina nárůst zisků o 10,1% a druhá skupina závislá z větší části na mezinárodním trhu pak i po odebrání energetických firem pokles zisků o 2,1%. U tržeb pak po ex-energy očištění, první skupina růst o 4,7%, kdežto druhá skupina pokles o 4,9%! Na mikro úrovni zcela jistě znatelné.

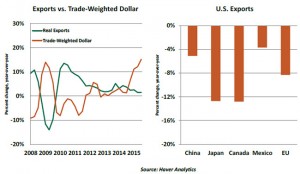

Na druhé straně z makro pohledu, silnější kurz dolaru ovlivňuje při tvorbě produktu složku čistého exportu a dosavadní vliv nebyl nijak dramatický. Pohlédněme na meziroční změny reálných exportů (zeleně) v porovnáním s obchodně váženým kurzem dolaru:

Je vidět, že reálné exporty doposud nesměřují k negativnímu růstu. Co víc, exporty představují jen nějakých 13% při tvorbě produktu. Hlavní destinace vývozů jsou pak Kanada (15%), Mexiko (12%), Čína (7%) a největší podíl Evropská unie (22%). Všechny tyto regiony pak více či méně mají v současné době výkonnost pod potenciálem a tak pokles prodejů amerických statků a služeb je do značné míry dán efektem redukce poptávky (příjmový efekt) než aby byl funkcí čistě kurzové změny (cenový efekt). Ekonomické stimuly pro růst domácí poptávky v těchto regionech, pokud v praxi zafungují, přispějí k podpoře amerických vývozů i při nadále posilujícím kurzu amerického dolaru. Efektivní kurz obchodně váženého USD dle metodiky Fedu rovněž není relativně na extrémních hodnotách:

Silnější kurz dolaru také přispívá k snížení cen importovaných statků/ meziproduktů, které pak slouží jako prodeje na domácím trhu (co je dnes vlastně ještě „smontováváno“ přímo v USA?), tudíž se do značné míry jedná o dvousečný meč. I když ekonomické studie a data poukazují, že pozitivní vliv silného kurzu je v tomto smyslu menší než negativní v případě redukce vývozů. Tak či onak, studie poukazují na zhruba redukci růstu produktu v období jednoho roku o 0,5 procentního bodu (kumulativně pak o 0,7 procentního bodu za dva roky) při apreciaci obchodně váženého kurzu dolaru o 10%. Za poslední rok došlo k posílení tohoto kurzu o nějakých 15%. I kdyby došlo k vlivu na tvorbu produktu o nějaké to záporné procento, tak při růstu soukromé spotřeby, která se podílí ze 70% na americkém HDP může být snadno vykompenzováno a poslední data z trhu práce k tomu přispívají. Takže další posílení amerického dolaru minimálně z makro pohledu a v danou chvíli není nijak závažný problém.

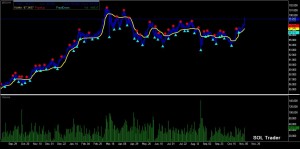

Závěrem se pojďme podívat na vývoj velmi populárního obchodovatelného kontraktu na Dollar index (z více jak 50% zastoupeno euro a pak dále tvoří zbytek japonský jen, britská libra, kanadský dolar, švýcarský frank a švédská koruna) na americké burze ICE za zhruba poslední rok (SOL Trader, denní data), klikněte na obrázek pro zvětšení: