Ropa Brent nebo WTI aneb hledání globálního benchmarku v praxi

Již mnohokrát jsme psali na serveru o zvýšení spreadu mezi severomořským košem rop Brent a americkou WTI. Ta plyne z logistických problémů z místa dodání v Oklahomě do oblasti Mexického zálivu, kde je většina rafinérií pro zpracování a dále také z růstu zásob „nové ropy“ v USA těženou formou hydraulické frakturace, jako např. ta v Dakotě. Když se podíváme na graf vývoje tohoto komoditního spreadu mezi Brentem a WTI, tak se v podstatě nic moc nezměnilo a i když zde byla tendence korekce na hladinu kolem 5 USD za barel, tak dnes opět vidíme rozdíl 19,8 USD za barel:

A tak se v investiční a průmyslové komunitě začalo hovořit o hledání nového benchmarku vedle velice kvalitní ropy WTI s nízkým obsahem síry. Nasnadě pak byl etablovaný kontrakt koše severomořských rop Brent s vyšším obsahem síry než WTI, však stále velice kvalitní. A i když fyzicky dochází ke snižování produkce a Evropa získává velké množství ropy z Ruska a dále pro Čínu a Asii je výhodnější benchmark jako ománská ropa na Dubai Merc burze (průměrný denní objem je však prozatím u ománské ropy kolem 1% v porovnání s Brentem), tak cena Brentu má tendenci více odpovídat poptávce a nabídce ve světě ex USA. Mj. chicagská burza CME je akcionářem té v Dubaji a ománská ropa se obchoduje na platformě Globex. Avšak zpět k Brentu. To se rovněž projevilo na objemech londýnské pobočky americké burzy ICE, kde se v červnu v současném roce zobchodovalo o cca 100 tis. kontraktů průměrně denně více Brentu než WTI na NYMEXu. Od té doby se situace opět vrátila zpět dnes např. na konci týdně je objem na NYMEXu o 100 tis. naopak vyšší. Objemy jsou jedna věc, druhá je ukazatel otevřených pozic, tj. open interest, kde má NYMEX převahu o něco přes 300 tis. kontraktů.

Objevuje se však další fenomén a to je instrument pro hedžování (zajišťování) pozic jak firem na straně produkce ropy, tak na straně spotřeby komodity, tj. společností jako přeravců v letecké dopravě, kde podíl nákladů na palivo na operačních nákladech tvoří nezřídka kolem 30-40%. To jak „kvantitativně správně“ se některé firmy zajišťují proti cenovému riziku na trzích je kapitola sama o sobě a nechám si toto téma na další články, nicméně je důležité říci, že ty úspěšnější ano a když jsme u těch leteckých přepravců, tak podle výzkumu se zajišťuje 80% firem a jako instrumenty využívají především swapy a opce. V posledních letech pak, tak jak docházelo k prudkým pohybům ceny např. v r. 2008, kdy se ropa dostala přes 140 USD za barel a pak následně zpátky pod 40 USD za barel, tak společnosti jako skandinávksá SAS dávají přednost více flexibilním opcím, kde se dá pracovat s nastavením zajištěné ceny při různých úrovních, tzv. strikes. U opcí se musí platit prémie „za pojištění“ při nákupu a nevýhodou může být vyšší cena avšak výhodou naopak zmíněná flexibilita zajištění oproti swapu, kde se společnost v podstatě váže v kontraktu a v případě že se zajistí až při vysokých cenách a ty pak následně prudce poklesnou, dochází k značné konkurenční nevýhodě oproti jiným firmám, které se „se štěstím“ pak třeba nezajišťovaly vůbec.

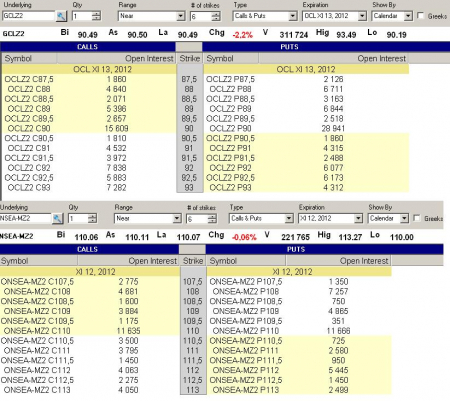

U opčních kontraktů na ropu Brent vypořádaných ať již přímo či nepřímo na burze ICE pak dochází v poslední době k obrovskému růstu objemů a otevřených pozic. V r. 2010 se na ICE Europe v Londýně zobchodovalo 165 tis. kontraktů, v r. 2011 2,2 mil. kontraktů a do července 2012 to pak již bylo přes 4 mil. a v květnu tohoto roku samotném přes 1 mil. opčních kontraktů na Brent! Tyto opční kontrakty na severomořskou ropu pak byly uvedeny poprvé v r. 2001 na burze London International Petroleum Exchange, která byla následně akvírovaná americkou burzou ICE. Podle počtu otevřených pozic(open interest) je však stále využití těchto instrumentů nižší než opcí na WTI na NYMEXu, ale tento doslova raketový nárůst rovněž vypovídá o hledání „ropného benchmarku“ ve světě. Závěrem se pojďme podívat na výpis několika nejbližších opčních kontraktů na WTI (GCL) a Brent (NSEA-M) při jednotlivých nejbližších strike cenách kolem současných cen podkladových aktiv, tj. aktuálních cen ropných kontraktů na trhu a množství otevřených pozic (open interest) u daných opcí: