Výkonnost akciového trhu na rozcestí

Jak jsme zmínili na počátku roku ohledně akciového trhu, index blue chips Dow Jones Industrial Average (DJIA) od roku 1939 v těchto předvolebních rocích neměl jedinou ztrátu. Průměrný výnos v tomto období byl pro DJIA 16% a pro S&P 500 pak 16,3%. Dále, roky končící číslicí 5 měly za posledních 13 dekád jen jeden případ četnosti ztráty, zbytek 12 jich bylo ziskových. Doposud tedy výnos kolem 2% v tomto roce neodpovídá historickému scénáři. Valuace je jistě vysoká, zvláště pak jsou-li zisky na akcii prozatím dány nikoli organicky, ale zpětnými odkupy managementem firem. V Evropě jistě trh zhodnotil, což se po spuštění QE Evropskou centrální bankou dalo čekat, nikoliv však opět výrazně v dolarovém vyjádření, postupně také začíná korigovat. V Číně narostly ceny značně, ale zde se spíše jedná o neracionální chování individuálních investorů, které pravděpodobně skončí velmi špatně.

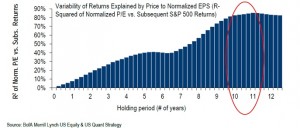

Hodnoty jsou zde v USA velmi vyoké dle klasických P/E poměrů, avšak predikční schopnost poměrů je v periodě nižší než 10 let pro budoucí výnosy trhu zanedbatelná. Pohlédněme na vývoj koeficientu determinace měřícího zjednodušeně jaké procento volatility výnosů je vysvětlitelné pohyby P/E poměru v jednotlivých časových intervalech (podobně jsou na tom t-statistiky měřící sílu predikce):

Je evidentní, že valuační poměry typu P/E nemají krátkodobě statisticky významnou funkci. Dalším faktorem je to, že v periodách nízké inflace nejsou vysoké poměrové ukazatele vyjímkou a půjdeme-li zpětně do roku 1948 tak zjistíme, že inflace by musela narůst na 3% a více, aby jejich současné hodnoty mohly být klasifikovány jako zvýšené. Podobný vliv má také zhodnocující dolar, který působí historicky na zvyšování poměrových ukazatelů ceny akcií k ziskům, z důvodu očekávání rychlejšího růstu v dané zemi relativně k jiným.

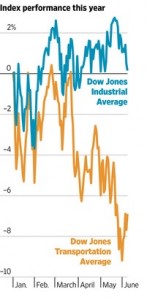

To znamená, z pohledu čistě rigorózního nemůžeme klasifikovat trh jako výrazně překoupen. Avšak, když vezmeme další přístupy jako například Dow teorii, pak je alarmující vývoj indexu Dow Jones Transportation Average (DJTA, přepravní společnosti) v tomto roce, který je v mínusu v porovnání s blue chips DJIA indexem. Obvykle k zachování růstu DJIA je potřeba, aby směřoval DJTA k novým vrcholům. Podívejme se na rozlišný vývoj DJTA a DJIA v tomto roce:

Nicméně, předpokládejme, že prudký propad cen ropy byl naopak možným negativním faktorem, kdy měli přepravci zajištěnu vysokou cenu s bankami pomocí opcí a swapů na předchozí vysoké úrovni kolem 100 USD za barel a menší konkurence zajištěna nebyla, čímž profitovala na poklesu a mohla nabídnout nižší ceny. Pravděpodobněji pak cena mnohých, převážně leteckých společností, koncem minulého roku výrazně posílila a tak je tento rok korekce vysvětlitelná. Uvidíme na vývoji zisků při dalším reportortování.

Historicky má akciový trh tendenci posilovat do počátku cyklu zvyšování sazeb a následně bývá výkonnost výrazně slabší. Otázkou však zůstává, kdy Fed přistoupí k onomu kroku. Možná se dozvíme již příští týden zda v září, prosinci nebo odsune na příští rok. Rozhodující však bude v nejbližší době, zda bude dohoda s Řeckem či nikoliv. Tento faktor jistě posune nejen akciový trh výrazně .

Závěrem se pojďme podívat na vývoj velmi populárního kontraktu e-mini na akciový index S&P 500 na burze v Chicagu v tomto roce (SOL Trader, denní data), klikněte na obrázek pro zvětšení: