Mohou dluhopisy pokračovat v propadu?

Ceny vládních dluhopisů se v posledních týdnech skutečně stávají středem pozornosti. Jak jsme dříve zmínili v tuto chvíli lze jen těžko ospravedlnit poslední propad fundamentálně dle inflačích dat či predikce změny úroků. Mimochodem, Jan Dvořák popsal likvidní riziko, které na tomto trhu vzrostlo. Implicitní opční volatilita (cena opcí jako pojistek proti pohybům dolů u put a nahoru u call opcí) vzrostla například u 10-ti letého německého Bundu na nejvyšší úroveň od roku 2012! Roční výnos do splatnosti se u těchto papírů zvýšil až 0,43 procentních bodů od minulého týdne. Nic moc zdá se, nicméně z globálního dluhopisového trhu se ztratilo 430 miliard USD. Likviditní riziko se dá měřit hloubkou trhu jakožto intervalem spreadu mezi kótovanými nákupními objednvkami (bid) a prodejními objednávkami (ask). Tento bid/ ask spread se od března u evropských dluhopisů zvýšil o více jak 100% z 0,10 na 0,27 bázických bodů. Průměr za tento rok je 0,20 bázických bodů.

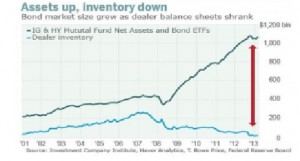

Podobná situace je na americkém dluhopisovém trhu, kde již dříve prezident JP Morgan banky Jamie Dimon v dopise akcionářům popsal potenciální problém nedostatečné likvidity a připomněl situaci z 15. října, kterou jsme rovněž dříve zmínili. Zdůraznil, že akce centrálních bank a především nadměrné regulace, která vede k požadavkům hromadit bankami vládní dluhopisy jako zástavy pro své pozice, může být příčinou další finanční krize. Toto pak spojeno s výraznými přílivy do dluhopisovýh podílových fondů a ETF za inverzního vývoje zásob fyzických papírů dealerů jistě představuje hrozbu. Pohlédněme na rozevírající se nůžky mezi tímto přílivem a zásobami dealerů za poslední léta, klikněte na obrázek pro zvětšení:

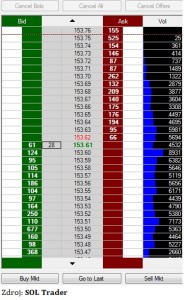

Velice dobrá likvidita se však na trhu vládních dluhopisů nabízí na futures trhu, kde kontrakty obchodované na burzách CME Group v Chicagu nebo Eurex ve Frankfurtu se v posledních měsících staly předmětem rozsáhlých tradingových pozic a obchodů. Skutečně, od poloviny dubna komoditní hedge fondy (managed futures CTA manažeři) prodaly v hodnotovém vyjádření kontraktů kolem 100 miliard euro na trhu 10-ti letého Bundu. Pro zajímavost porovnejme s 60 miliardami euro různých dluhopisů, které nakupuje měsíčně ECB! Těmito prodeji jistě tyto fondy přispěly k rozsáhlému poklesu ceny. Podívejme se pro zajímavost na bid/ask kotace pro aktivní futures kontrakt na 10-ti letý vládní německý dluhopis, klikněte na obrázek pro zvětšení:

Pohyby cen však nejsou dány fundamentálně, jak jsem uvedl, jelikož výraznější nárůst inflačních očekávání je hodně daleko a zvyšování sazeb v eurozóně ještě dále. Taktéž zvyšování sazeb v USA je otázkou, zvláště po posledních datech o nerostoucích útratách spotřebitelů, kteří v podstatě tvoří kolem 70% složku tvorby produktu. To je pozorovatelné u pohybu cen krátkodobého vládního dluhu (2-5 let), který byl relativně zanedbatelný. Rovněž futures kontrakt na klíčovou Fed funds sazbu americké centrální banky poukazují na hodnotu 0,3% do konce roku, to je nejnižší hodnota v tomto roce. To však neznamená, že díky současné situaci problémů z likviditou na fyzickém trhu a zvýšené regulace nebude docházet k prudším pohybům dluhopisů podobným těm, které jsme mohli sledovat za poslední týdny.

Výraznější pokles cen vládních dluhopisů a inverzně nárůst výnosů do splatnosti je však fundamentálně nesmírně vzdálen a musíme si zvyknout na situaci, kdy na mnoho let budou dluhopisy vynášet velmi málo a v reálném vyjádření po očištění inflace možná nic nebo i negativní výnos. Vezmeme-li, že valuace akciového trhu je v mnoha směrech značně vysoko a určitě to nebudou procenta, která byla v posledních letech, možná i větší korekce (akciové indexy dokáží korigovat po bublinách i 60-80%!), pak jistě stojí za to v rámce diverzifikace se poohlédnout po jiných aktivech a strategiích.

Závěrem se pojďme podívat na cenový vývoj aktivního kontraktu na 10-ti letý německý vládní dluhopis na burze ve Frankfurtu (SOL Trader, denní data), klikněte na obrázek pro zvětšení: